تجلی توسعه معادن و فلزات ، نخستین واحد پروژه محور بازار سرمایه ، به عنوان بازوی سرمایه گذاری غول های معدنی فلزی کشور ، یعنی هلدینگ سرمایه گذاری توسعه معادن و فلزات ، صنعتی معدنی چادرملو و گل گهر مشغول فعالیت است. تجربیات و استراتژی های سهامداران تجلی که خود از پرچمداران صنعتی و معدنی کشور هستند ، به نحو احسن در این واحد تازه متولد شده به اجرا درآمده و شرکت با سرعت باورنکردنی در حال رشد است ؛ برای نمونه در ابتدای تاسیس ، تجلی هیچ معدنی نداشت و به تدریج با شرکت در مزایده های دولتی ، مالکیت 24 معدن را به عهده گرفت و یا مثلا در زمان تاسیس ، شرکت تنها 3 واحد زیرمجموعه داشت ، حال آنکه در حال حاضر تعداد این واحد ها به 13 عدد رسیده است.

هم اکنون پروژه های بزرگ و ارزشمندی در دل این واحد ارزنده بورسی در جریان بوده که با بهره برداری از آنها ، پتانسیل های سودآوری و ارزش آفرینی شرکت زیرورو شده و از قیمت های فعلی برای سرمایه گذاران بلند مدتی خاطره ای بیش نخواهد ماند. گزیده ای از پروژه های در دست اجرای شرکت به شرح زیر گرد آوری شده است:

- بهره برداری 25 ساله از معدن مس و طلای جانجا ( ذخیره 312 میلیون تنی )

- احداث کارخانه کنسانتره سازی به ظرفیت 2.5 میلیون تن در فولاد خراسان ( واحد زیرمجموعه تجلی : 35% مالکیت )

- احداث کارخانه آهن اسفنجی ( 1.2 میلیون تن ) ، کلاف و فولاد سازی ( 1.05 میلیون تن سالانه ) در آهن و فولاد سرمد ابرکوه ( زیرمجموعه تجلی : 48% مالکیت )

- احداث واحد گندله سازی ( 920 هزار تن سالانه ) در صبا امید غرب خاورمیانه ( زیرمجموعه تجلی : 30% مالکیت )

- بهره برداری از معدن زغالسنگ گلندرود ( ذخیره 12 میلیون تنی ) توسط شرکت سپهر تجلی ایرانیان ( واحد فرعی تجلی : 98% مالکیت )

- احداث واحد های آهن اسفنجی ( 1.6 میلیون تن ) و ورق فولادی ( 1 میلیون تن ) در شرکت صنایع فولاد کردستان ( زیر مجموعه تجلی : 20%مالکیت )

- طرح جامع فولاد سازی ( 3 میلیون تن در سال ) در شرکت معدنی و فولادی ستاره سیمین هرمز ( واحد زیر مجموعه : 5.8% مالکیت ) و ….

نظر به آنکه در سنوات گذشته ، کشورهای همجوار به قدر کافی در زمینه تولید فولاد پیشروی کرده اند و صادرات به این کشور ها در چند سال آینده به بن بست خواهد رسید و از طرفی در کشورخودمان نیز ظرفیت تولید فولاد معمولی به حد اشباع رسیده است ؛ هیات مدیره تجلی استراتژی پلن سال های پیش رو ( Long-term Planning ) را به شرح زیر تعریف کرده است :

” تبدیل شدن به مهره اصلی اقتصاد غیر نفتی ایران با ورود قدرتمند به حوزه های مواد نادر خاکی و لیتیوم ، تکمیل پروژه های فولادی در دست اجرا و سپس کاهش و توقف سرمایه گذاری در حوزه فولاد “ . گفتنی است که از 24 معدن تحت مالکیت شرکت ، 12 معدن مربوط به حوزه مواد نادر خاکی و 6 معدن نیز مربوط به حوزه لیتیوم بوده و از مواد نادر خاکی بدست آمده از این معادن می توان در جهت توسعه عملیات فولادساز های زیرمجموعه استفاده کرد ؛ مثلا می توان از آنها در تولید فولاد آلیاژی ، سبز و سبک استفاده کرد.

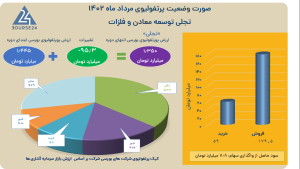

بررسی صورت وضعیت سرمایه گذاری های این واحد خوش آتیه بورسی در مرداد 1402 مبین آن است که از ابتدای تاسیس مجموعا 5.67 هزار میلیارد تومان در پروژه ها سرمایه گذاری شده که بخش اعظم آن ، 4.27 همت معادل 75% ، در واحد های غیربورسی و مابقی 1.4 همت در صنایع بورسی متمرکز شده است.

همانطور که در بالا ذکر شد ، تا به امروز تمرکز اصلی شرکت به توسعه فعالیت های معدنی و صنعتی معطوف بوده و به همین دلیل بخش عمده منابع غیر بورسی در حدود 75% معادل 3.2 هزار میلیارد تومان به صنعت ساخت فلزات اساسی تخصیص داده شده است. گفتنی است که اصلی ترین سرمایه گذاری غیر بورسی ، بهای تمام شده 2.54 هزار میلیارد تومانی داشته که صرف تحصیل 48% سهام شرکت صنایع آهن و فولاد سرمد ابرکوه شده است.

گلچینی از برترین واحد های صنعتی معدنی کشور در سبد بورسی شرکت مشاهده می شود. 1.4 هزار میلیارد تومان از منابع شرکت در واحد هایی پیشرو و کم ریسکی نظیر هلدینگ توسعه معادن و فلزات ، توسعه معدنی صنعتی صبانور ، چادرملو ، سنگ آهن گل گهر و گهر زمین ، فولاد امیرکبیر کاشان و… متمرکز شده است.

در مرداد ماه 1402 ، فعالیت شرکت در بازار سرمایه سود 7.8 میلیاردی به همراه داشته که بخش عمده آن ، 5.44 میلیارد تومان ، از محل فروش 6.6 میلیون سهم شرکت سنگ آهن گهرزمین حاصل شده است.

خلاصه صورت وضعیت پرتفوی این نماد ارزنده بنیادی در انتهای مرداد 1402 به شرح زیر است:

در تاریخ نگارش این مقاله اهم اطلاعات تابلوی سهم به شرح زیر است:

قیمت پایانی : 2.184 ریال

ارزش بازار : 135.408 میلیارد ریال

نمودار قیمت سهم نیز به شرح زیر تحلیل شده است:

سهم در درون کانال میان مدتی در حرکت بوده و اخیرا همزمان با پایان موج چهار الیوت ، به کف کانال صعودی خود رسیده که محل تلاقی میانگین متحرک بلندمدت 150 روزه و سطح فیبو 50% موج اصلی است. با وجود عوامل مثبت تکنیکالی مذکور نفوذ سهم به منطقه زیر 200 تومان بعید به نظر می رسد و هم پوشانی این فاکتور های حمایتی ، سیگنال های قوی بازگشت سهم از کف کانال صعودی به بازار صادر می کند. همچنین شکست خط روند نزولی در اندیکاتور RSI نیز مهر تایید دیگری بر آمادگی سهم برای حرکت صعودی است.

در سناریو صعودی ، نخستین تارگت قیمتی ، سقف کانال یعنی محدوده 300 تومان در نطر گرفته می شود.

بدون دیدگاه